Как стать лучшим налоговым консультантом? секрет в онлайн-обучении!

Содержание:

- Список профильных дисциплин

- Направления обучения

- Краткое описание

- Все о профессии налоговый консультант

- Налоговое консультирование осуществляется в рамках тарифов:

- Требования к Слушателям:

- Что нужно знать о трехуровневом налоговом законодательстве

- Результаты дистанционного обучения

- Вы узнаете и научитесь

- Результаты и перспективы

- Какие дисциплины включает в себя программа «Налоговое консультирование»?

- Что предлагают учащемуся?

- Общая информация о законопроекте

- Как проходит обучение

- Каким должно быть образование?

- Где и когда можно пройти обучение?

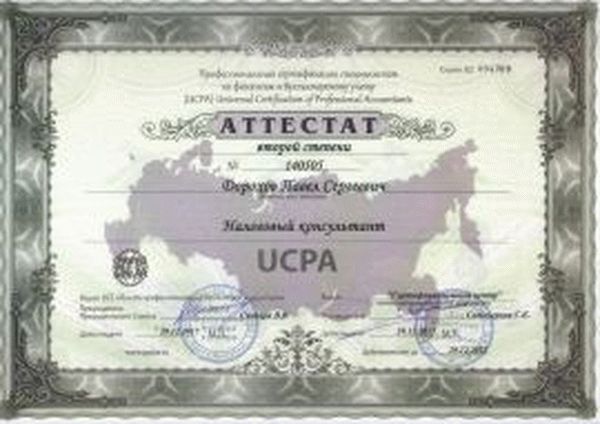

- Аттестат профессионального налогового консультанта

- Требования к налоговым консультантам

- Результаты и перспективы

- Применение результатов обучения

- Порядок взаимодействия с Клиентом при консультациях:

Список профильных дисциплин

В учебный план дистанционной программы входит:

- финансово-экономический анализ;

- курс лекций по урегулированию правовой деятельности;

- особенности разных форм налогового учета;

- занятия по налоговому праву;

- методики консультирования;

- вопросы налогообложения юридических и физических лиц;

- основы аудита;

- экономическая стратегия предприятий;

- механизм ценообразования;

- роль налогов в мировой экономике.

Длительность программы обучения зависит от специального образования студента. Общеобразовательные курсы занимают 150-600 часов, а программы для повышения квалификации – от 72 до 400.

Направления обучения

Анонс программ (120)

Безопасность жизнедеятельности в социальной сфере (23)

Хит!

Бухгалтерский учет (31)

Государственная служба и юриспруденция (19)

Дефектология (59)

Хит!

Дизайн. Программы от партнеров (21)

Документоведение и делопроизводство (9)

Дошкольное образование (71)

Хит!

Индустрия красоты (4)

Хит!

Культура и искусство (16)

Хит!

Логопедия (46)

Хит!

Маркетинг и продажи (3)

Менеджмент и управленческие компетенции (31)

Начальное образование (21)

Охрана труда и жизнедеятельности (2)

Педагогика (24)

Педагогика дополнительного образования (41)

Педагогика профессионального образования (19)

Предметная подготовка учителей (63)

Психология (82)

Хит!

Сельское хозяйство (12)

Социальная работа (14)

Управление персоналом и кадровое делопроизводство (18)

Физическая культура и спорт (38)

Экономика и финансы (8)

Краткое описание

Не секрет, что в Налоговый кодекс с завидным постоянством вносятся изменения. Задав один и тот же вопрос по налогам в Минфине, Госдуме или Минюсте, можно получить три разных ответа. Для того, чтобы в них не запутаться, и была придумана профессия налогового консультанта. Именно он может проконсультировать по спорным вопросам налогообложения, так как всегда держит руку на пульсе стремительно меняющегося законодательства.

От налогового консультанта сегодня во многом зависит тесное, конструктивное сотрудничество всех участников налоговых правоотношений. Налоговый консультант выступает в роли квалифицированного посредника между налоговым органом и налогоплательщиком. Сама жизнь заставила учитывать интересы обеих сторон, поскольку только цивилизованные отношения, основанные на понимании друг друга, могут дать необходимый результат. Налоговый консультант – специалист очень высокого класса. Чтобы получить эту профессию недостаточно просто закончить вуз. Необходимо отучиться по программе дополнительного образования, а затем всю жизнь повышать свою квалификацию.

Все о профессии налоговый консультант

Основной задачей налогового консультанта является консультирование граждан по вопросам налогообложения в рамках действующего законодательства. Но кроме этого, специалист такого уровня может и должен выполнять следующее:

- Оптимизировать налогообложение юридических и физических лиц;

- Указывать на ошибки и по возможности предотвращать их в отношении своевременности уплаты налогов и правильного их начисления;

- Организовывать и вести налоговый отчет;

- Являеться представителем юридических и физических налогоплательщиков в суде;

- Проводить экспертизы разного уровня документации налогоплательщика.

Будущий налоговый консультант должен понимать, что ему предстоит стать высококвалифицированным специалистом в области юриспруденции и экономики, быть всегда в курсе нововведений в налоговом законодательстве. Обладая высоким уровнем знаний, консультанты могут вести преподавательскую деятельность в профильных учебных заведениях высшей и средней категории, разрабатывать методические материалы для налогоплательщиков, участвовать в налоговом планировании и оптимизации.

Налоговое консультирование осуществляется в рамках тарифов:

Вы можете воспользоваться любыми из 2 вариантов обслуживания

Разовые консультации — вариант обслуживания 1.

Заключается договор на определенный период, в нем прописывается стоимость услуг. Ежемесячно подводим итоги, подписываем акт выполненных работ (услуг)

| Вид консультации | Объем | Стоимость (руб.) |

| Одна устная консультация (по телефону) | 1 час | 7000 |

| Одна устная консультация с отправкой ответа по электронной почте (Дается очень краткий ответ со ссылками на нормативные акты и/или выдержками из них) | 1 час | 8000 |

| Одна письменная консультация на 1 стандартный вопрос | 1 вопрос | 1000 |

| Одна письменная консультация по сложным вопросам применения законодательства (требующие рассмотрения судебной практики, дополнительных подзаконных актов и т.д.) 1 вопрос | 1 вопрос | 2000 |

| Одна встреча в офисе исполнителя или ином назначенном месте для устного консультирования, в том числе 115 ФЗ. (Москва) | 1 час | 7000 |

| Подготовка одной Жалобы в ЦБ, межведомственную комиссию, налоговый орган | 1 жалоба | 8000 |

| Подготовка жалобы в банк | 1 жалоба | 8000 |

| Подготовка письма в банк или налоговый орган | 1 письмо | 2000 |

| Проверка контрагента по базам данных | 1 контрагент | 500 |

| Проверка договора на предмет налоговых рисков | 1 договор | 1500 |

Абонентское консультирование — вариант обслуживания 2.

Что включено в месячное абонентское обслуживание:

- 6 часов телефонных консультаций в месяц

- Письменные консультации по стандартным вопросам законодательства – неограниченно

- Письменные консультации по сложным вопросам законодательства – не более 3 вопросов

- Написание писем в банк и налоговые органы – неограниченно

- Подготовка одной Жалобы: в ЦБ или межведомственную комиссию или налоговый орган

- Проверка контрагентов по базам данных – неограниченно

- Проверка договоров на предмет налоговых рисков – 10 договоров в месяц

Тариф «Оптима консультант»

включает все 7 из вышеперечисленных пунктов плюс 1 встреча в офисе исполнителя для устного консультирования (Москва).

| Абонентское консультирование | Период | Стоимость |

| Для ИП и ООО с оборотом до 2 млн. руб в месяц | ||

| Тариф «Лайт консультант» | месяц | 10 000 |

| Тариф «Оптима консультант» | 20 000 | |

| Для ИП и ООО с оборотом от 2 млн. руб до 10 млн. в месяц | ||

| Тариф «Лайт консультант» | месяц | 20 000 |

| Тариф «Оптима консультант» | 30 000 | |

| Для ИП и ООО с оборотом от 10 млн. руб. в месяц | ||

| Тариф «Лайт консультант» | месяц | 30 000 |

| Тариф «Оптима консультант» | 50 000 |

В случае превышения объема услуг включенного в тариф, сумма превышения, рассчитывается по стоимости разовых услуг.

Требования к Слушателям:

Обратите внимание! Для поступления достаточно прислать скан-копии или фотографии документов, а также осуществить удаленное заключение договора. Копии документов должны быть чёткими, разборчивыми, легко читаемыми.Обучающимся от юридического лица необходимо отправить бумажные документы почтой до окончания обучения.. Для поступления гражданам Российской Федерации вместе с заявлением необходимо предоставить:

Для поступления гражданам Российской Федерации вместе с заявлением необходимо предоставить:

- Диплом о среднем профессиональном образовании (экономическом, юридическом) или диплом о высшем образовании (экономическом, юридическом)*.

- Документ, подтверждающий стаж работы по специальности.

- Документ, удостоверяющий личность и гражданство.

- Страховой номер индивидуального лицевого счёта (СНИЛС).

- Справку с места учёбы для студентов, проходящих обучение в заведениях высшего и среднего профессионального образования (при необходимости).

- Свидетельства об изменении фамилии, имени, отчества (при необходимости).

Внимание! Принимаются лица от 18 лет. Перечень документов для поступления иностранных граждан уточняйте у сотрудников Приёмной комиссии по телефону или через форму обратной связи

Перечень документов для поступления иностранных граждан уточняйте у сотрудников Приёмной комиссии по телефону или через форму обратной связи.

Что нужно знать о трехуровневом налоговом законодательстве

Налоговая система в России реализована в виде трехуровневой структуры. Это означает, что налоги могут взиматься:

1. На федеральном уровне: такие налоги регламентированы Налоговым Кодексом РФ и взимаются на всей территории страны. Виды федеральных налогов:

- НДС;

- акцизы на отдельные товары и сырье;

- налоги на прибыль и доходы от капитала;

- госпошлины и таможенные сборы;

- лесной и водный налоги;

- экологические сборы и налоги на воспроизводство ресурсов;

- федеральные лицензии.

2. На региональном уровне: эти налоги также регламентируются Налоговым Кодексом, но взимаются в пользу региональных бюджетов. К этой категории относят:

- налоги на недвижимость и имущество организаций;

- налоги с продаж;

- дорожный и транспортный налоги;

- налоги на деятельность игровых организаций;

- региональные лицензии.

3. На местном уровне: их размер и порядок уплаты определяются нормативными актами муниципальных образований. Примеры местных налогов:

- налоги на землю и имущество физлиц;

- налог на дарение;

- местные акцизные сборы.

Результаты дистанционного обучения

Налоговое законодательство меняется достаточно часто – с наступлением нового текущего года (календарного) появляются уточнения или новые законы. Налоговый консультант должен быть в курсе любых, даже самых незначительных изменений в законодательстве. Что даст дистанционное обучение налогового консультанта? Это, прежде всего:

- Нововведения в системе налогообложения РФ;

- Уточнения по основным налогам, внесенных не более 6 месяцев назад. К ним относятся налоги на добавленную стоимость, прибыль, доходы юридических и физических лиц;

- Изменения в оформлении налоговой отчетности и проведении налогового аудита.

Обязательно проводится практикум по каждой теме в режиме онлайн, например, разбираются акты налоговых проверок, составляющие аудита и так далее.

Следует отдельно отметить, что востребованность налоговых консультантов очень высокая – эти специалисты необходимы любому предприятию/организации/учреждению. Высококвалифицированным специалистам предлагают работу с высокой заработной платой. Даже студенты, только что окончившие высшее учебное заведение и прошедшие первые квалификационные курсы, могут рассчитывать на зарплату не менее 30 тысяч рублей. Если есть желание работать в компании, которая ведет деятельность на внешнем рынке или представляет собой совместно организованную деятельность с зарубежными партнерами, то придется овладеть одним из иностранных языков – чаще всего требуется английский.

В данный момент спрос на налоговых консультантов на рынке труда значительно превышает предложение, поэтому перспективы рассматриваемой профессии весьма существенные.

После прохождения дистанционного обучения студент сдает квалификационный экзамен Палаты налоговых консультантов РФ и получает:

- Удостоверение установленного образца;

- Квалификационный аттестат Палаты налоговых консультантов;

- Членский билет Палаты;

- Внесение необходимых сведений в Единый реестр налоговых консультантов и консультантов по сборам.

Вы узнаете и научитесь

В ходе обучения Слушатели, будущие налоговые консультанты, рассмотрят следующие вопросы учебного плана:

- Налоговое законодательство Российской Федерации.

- Особенности обложения налогами физических и юридических лиц.

- Основы бухучета. Ведение бухгалтерской отчетности.

- Основы финансово-аналитической деятельности.

- Организационные основы налогового консультирования.

- Администрирование и контроль в сфере налоговой деятельности.

Результаты и перспективы

- Вы готовы к выполнению должностных обязанностей налогового консультанта, способны анализировать финансовое состояние предприятия для целей налогового консультирования.

- Вы умеете работать с корпоративными клиентами и физическими лицами по оказанию квалифицированной помощи в вопросах выбора оптимальной системы налогообложения, минимизации расходов, уменьшения налоговых отчислений.

- Вы понимаете особенности отечественной системы налогообложения.

Какие дисциплины включает в себя программа «Налоговое консультирование»?

- Налоговое право

- Налогообложение юридических и физических лиц

- Правовое регулирование экономической деятельности

- Бухгалтерский учет и отчетность

- Финансово-экономический анализ для целей налогового консультирования

- Организация и методика налогового консультирования

Налоговые консультанты способны компетентно, с учетом индивидуальных особенностей налогоплательщика:

- вести налоговый учет, формировать и представлять налоговую отчетность;

- планировать налоговые последствия бизнеса, сделок, отдельных операций;

- оптимизировать налоговую нагрузку (в правовом поле), минимизировать налоговые риски;

- представлять и защищать законные права и интересы налогоплательщиков на досудебной стадии урегулирования налоговых споров и в суде;

- оказывать услуги в форме устных и письменных налоговых консультаций.

Что предлагают учащемуся?

Во-первых, удобство и практичность обучения – не нужно прерыват ь свою трудовую деятельность, платить за проживание в чужом городе и тратить финансы на проезд. Курсы по повышению квалификации налоговых консультантов в дистанционной форме подразумевают не только обучение, но и сдачу экзаменов в режиме онлайн.

ь свою трудовую деятельность, платить за проживание в чужом городе и тратить финансы на проезд. Курсы по повышению квалификации налоговых консультантов в дистанционной форме подразумевают не только обучение, но и сдачу экзаменов в режиме онлайн.

Во-вторых, студент получает доступ ко всем необходимым лекционным материалам, может просматривать семинары и видеозаписи конференций в любое удобное время. Учтите, что в данном случае речь идет и о закрытых базах данных, о законах, которые приняты совсем недавно и на них нет еще формуляров, уточнений и указаний в местные органы налогообложения.

В-третьих, в любое удобное для студента время можно получить консультацию от специалиста (преподавателя) по поводу непонятных моментов в лекции или спорных вопросов в семинарах/конференциях. Можно в режиме онлайн обсудить и некоторые практические моменты, которые неизменно возникают в ходе трудовой деятельности налогового консультанта.

Как правило, в учебно-тематический план входит:

- Курс лекций по правовому урегулированию экономической деятельности;

- Занятия по налоговому праву;

- Вопросы налогообложения физических и юридических лиц;

- Особенности различных форм налогового учета;

- Бухгалтерский отчет и ведение отчетности;

- Финансово-экономический анализ;

- Организация и методика налогового консультирования.

В качестве дополнительных тем могут быть рассмотрены:

- Вопросы экономической природы и роль налогов;

- Основы аудита;

- Основные моменты механизма ценообразования и экономической стратегии предприятий.

Общая информация о законопроекте

На протяжении более чем двадцати лет профессиональное сообщество налоговых консультантов ведет работу по законодательному закреплению статуса налогового консультанта.

Главная цель разработки законопроекта «О налоговом консультировании» — сформулировать правила организованного рынка консультационных услуг в сфере налогообложения.

Первая попытка принять федеральный закон, регулирующий дельность налоговых консультантов, была предпринята еще в 1998 году. Но, несмотря на длительные обсуждения и согласования положений законопроекта с Министерством Российской Федерации по налогам и сборам (МНС РФ), в марте 2003 г. было принято решение снять законопроект с рассмотрения Государственной Думой РФ.

В течение последующих лет была создана группа разработчиков нового проекта ФЗ «О налоговом консультировании», которую возглавил И.И. Кучеров, председатель правления Палаты налоговых консультантов, заместитель директора Института законодательства и сравнительного правоведения при Правительстве Российской Федерации, д.ю.н., профессор, заслуженный юрист Российской Федерации.

В состав группы вошли члены Палаты налоговых консультантов, представители Научно-экспертного совета Палаты налоговых консультантов, эксперты — практики.

В течение 2006-2014 г.г. велось активное обсуждение положений нового законопроекта.

В 2012 г. необходимость принятия закона признала и ФНС России. Выступая на Международном налоговом конгрессе, организованном Палатой налоговых консультантов, руководитель ФНС России М.В. Мишустин предложил начать совместное обсуждение специального закона о налоговом консультировании. Закрепление идеи создания института налогового консультирования нашло отражение в плане мероприятий («дорожная карта») ФНС России «Совершенствование налогового администрирования», утвержденном распоряжением Правительства Российской Федерации от 10 февраля 2014 г. В документе говорилось, что законодательное регулирование данного института будет способствовать снижению рисков налогоплательщиков, повышению эффективности деятельности налоговых органов за счет обеспечения более грамотной работы налогоплательщиков.

В мае 2014 г. в Государственную Думу Российской Федерации был внесен очередной вариант законопроекта № 529626-6 «О налоговом консультировании», который в данный момент находится на рассмотрении.

Профессиональное сообщество выступает против данного законопроекта в нынешней его редакции по следующим причинам:

- В законопроекте не определен предмет самостоятельного правового регулирования, а имеет место лишь попытка раскрыть содержание налогового консультирования через перечисление отдельных видов услуг, связанных с налоговым консультированием.

- Проект ФЗ не позволяет идентифицировать деятельность по налоговому консультированию, поскольку в нем отсутствуют положения, определяющие соотношение налогового консультирования с аналогичной деятельностью, осуществляемой в рамках оказания аудиторских услуг и адвокатской деятельности.

- Закрепление за ФНС России полномочий в области государственного контроля (надзора) за деятельностью саморегулируемых организаций налоговых консультантов создает основу для конфликта интересов.

- Не определены пределы ответственности налоговых консультантов и саморегулируемой организации, порядок формирования компенсационного фонда и страхования ответственности

Как проходит обучение

Изучайте теоретический материал

Текстовые лекции, электронные учебники, аудиокниги по каждой теме программы.

Выполняйте практические задания

Задания основаны на практических профессиональных ситуациях для лучшего понимания курса. Преподаватели проверяют выполненные задания, ставят оценку и дают обратную связь.

Общение с преподавателями

В процессе обучения можно консультироваться с педагогами, общаться во время вебинаров, задавать вопросы на форуме.

Итоговый экзамен

в виде тестирования по всей программе обучения.

Онлайн-вебинары

В системе дистанционного обучения вы найдете информацию по вебинарам на текущий месяц.

Библиотека вебинаров

В течение всего периода обучения доступны записи прошедших вебинаров по тематике программы и другим направлениям.

Каким должно быть образование?

Зона ответственности специалиста широкая: его деятельность прямо влияет на законность работы предприятий, объем отчислений, оптимизационные издержки бизнеса, скорость решения проблемных вопросов. Потому требования к нему самые высокие: образование, опыт работы от двух лет, членство в Палате налоговых консультантов.

Начинается становление профессионала с окончания бакалавриата по направлениям:

- Налоги, налогообложение.

- Финансы, кредит.

- Финансы, денежное обращение и кредит.

- Бухгалтерский учет и аудит.

- Гражданское право.

У нас обучение налогового консультанта осуществляется на факультетах Экономики, Юриспруденции. Практика показывает, что наибольшим спросом пользуются эксперты с высшим экономическим (бакалавр) + юридическим (магистр) образованием.

Где и когда можно пройти обучение?

Если в Вашем городе действуют несколько партнерских образовательных организаций, при выборе стоит ориентироваться на: преподавательский состав, частоту проведения экзаменов (см. график) и данной организацией.

Высокие показатели могут свидетельствовать о качестве образовательных услуг, подтвержденном неоднократным выбором специалистов, сделанным в пользу этой организации.

Стоимость обучения сама по себе не является определяющим критерием в вопросе качества обучения, однако стоит учитывать, что низкая стоимость обычно не свойственна программам ДПО, к реализации которых привлекают экспертов-практиков.

Аттестат профессионального налогового консультанта

Обучение в соответствии с требованиями профессионального стандарта «Бухгалтер», по обобщенной трудовой функции «Ведение налогового учета и составление налоговой отчетности, налоговое планирование» — код В/04.6, на аттестат по специализации «Сертифицированный профессиональный налоговый консультант»

Даты начала занятий

Формы и время обучения

Вечернее обучение, с 18.00 до 21.00

Продолжительность

Программа обучения

Аттестат и Удостоверениеустановленного образца

Учебно-методический материал

Всем участникам спецкурса выдаются раздаточные материалы, разработанные с учетом новейших изменений Законодательства РФ: постановлений Правительства РФ, других нормативных документов Минфина РФ и Федеральной налоговой службы.

Стоимость обучения

20000 рублей

Место проведения

Санкт — Петербург, ул.Смоленская, д.9, М. «Фрунзенская»

Ваши преимущества и перспективы

При наличии дополнительного аттестата, оплату членских взносов и повышение квалификации (40 часов) Вы проходите один раз в году.

Запись на курсы

Воспользуйтесь одним из нескольких вариантов записи на курсы, наиболее удобным для Вас:

- направьте электронную заявку, или

- позвоните нам по телефону (812) 379-48-04 и оставьте о себе информацию, или

- направьте нам по факсу (812) 379-63-79 письменную заявку с указанием выбранного курса, названия и адреса компании, количества и Ф.И.О. слушателей и контактной информации, или

- приезжайте к нам в офис по адресу: Санкт — Петербург, ул.Смоленская, д.9, М. «Фрунзенская», 5 этаж, оф. 511

Экзамен

Электронное тестирование проходит по адресу ул. Смоленская, д.9

Запись на экзамен

Соискателю для прохождения тестирования нужно предоставить следующие документы:

- оформленный в двух экземплярах договор на организацию и проведение тестирования;

- заявление!— на аттестацию по выбранной специализации;

- копию платежного документа об оплате услуг по договору на организацию и проведение тестирования;

- копии сертификатов или другие документы о повышении квалификации в объеме не менее 40 часов в год;

- копии документов об оплате ежегодных членских взносов

Требования к налоговым консультантам

Набор требований к образованию, опыту, личностным/профессиональным качествам специалиста задает работодатель. Обычно, когда компания обращается за помощью профессионала, она ждет, что ее партнер:

- обладает обширными знаниями в области налогового, корпоративного законодательства;

- разбирается в налогообложении (коды, программы, правила, сроки отчетности);

- постоянно следит за законодательными нововведениями.

Чтобы держать руку на пульсе изменений, вовремя направлять «подопечных» по верному пути, специалист должен обладать хорошей памятью, иметь аналитический склад ума, рассуждать логически. Эксперту полезно знание английского (анализ международной системы налогов). Обязательно владение специализированным бухгалтерским, аналитическим софтом.

Нужна ли лицензия?

Консультирование по налогам — это сопутствующая услуга, которая не относится к непосредственной аудиторской деятельности. Поэтому 128-ФЗ не предусматривает ее лицензирование. Чтобы выступать связующим звеном между налоговыми инспекциями и бизнесом, специалисту нужны образование, техническая подготовка, стаж, репутация, но не лицензия.

Места работы и заработная плата

Профессионал по налогам может трудоустроиться штатным сотрудником ФНС, работником крупной компании, специалистом консалтингового бюро, действовать самостоятельно. В разных случаях работа отличается. Топ-5 престижных мест:

- юридические компании (командная работа, клиентов ищет наниматель);

- коммерческие организации (помощник руководителя);

- аудиторские бюро;

- консалтинговые агентства;

- ИФНС.

Оплата труда зависит от стажа, репутации, количества постоянных клиентов специалиста. Средний уровень для Москвы — 40−45 тысяч. Частная практика позволит увеличить регулярный доход до 65−80 тысяч. Опытные эксперты получают 80−90 тысяч рублей/месяц.

Востребованность и перспективы кадров

Для эффективной работы любому бизнесу необходимо быть в курсе изменений НК. То есть потенциальный рынок трудоустройства — весь коммерческий сегмент. Чаще услугами эксперта пользуются крупные сетевые организации — их в России более 1000. Средний + малый бизнес — это порядка 4,5 млн компаний.

Как показывает практика последних трех лет, грамотных консультантов категорически не хватает. Дефицит в одной только структуре ИФНС оценивается на уровне 5000 сотрудников. Устроиться на работу с подготовкой консультанта по налогам не составит труда.

Адрес поступления:

Ленинградский пр-т, д. 80, корпуса Е, Ж, Г.

Станция метро «Сокол», выход в центре зала на ул. Балтийская, далее пешком или на троллейбусе (№ 6, 43) до остановки «Институт Гидропроект» (1 остановка), у троллейбусного депо повернуть направо.

Контакты приемной комиссии:Телефон: +7 (495) 800 10 01

График работы приёмной комиссии:Пн — Пт: 08:30 — 22:10; Сб — Вс: 10:00 — 17:00;

Результаты и перспективы

- Вы готовы к работе в сфере налогового консалтинга, способны вести консультирование по вопросам расчета и уплаты налогов, ведения налоговой и бухгалтерской отчетности.

- Вы умеете проводить финансовый анализ предприятия с целью оптимизации налогообложения.

- Вы понимаете методические принципы ведения консультационной работы в сфере налогового консалтинга.

Применение результатов обучения

Отечественное налоговое законодательство представляет собой сложную систему законодательных актов, нормативных документов, инструкций по их применению и т. д. Хозяйствующим субъектам бывает сложно в ней разобраться, поэтому на помощь приходят налоговые консультанты. Обратившись к ним в консалтинговые компании или непосредственно в органы Федеральной налоговой службы, можно получить консультацию по практическим вопросам, интересующим каждого предпринимателя: как снизить налоговое давление и повысить доходы? Налоговый консультант спроектирует оптимальную модель взаимодействия компании с налоговыми органами – от расчета налогов до их уплаты. Знания и умения, необходимые для эффективной работы налоговым консультантом, Слушатели приобретут в процессе обучения на этом курсе.

Отечественное налоговое законодательство представляет собой сложную систему законодательных актов, нормативных документов, инструкций по их применению и т. д. Хозяйствующим субъектам бывает сложно в ней разобраться, поэтому на помощь приходят налоговые консультанты. Обратившись к ним в консалтинговые компании или непосредственно в органы Федеральной налоговой службы, можно получить консультацию по практическим вопросам, интересующим каждого предпринимателя: как снизить налоговое давление и повысить доходы? Налоговый консультант спроектирует оптимальную модель взаимодействия компании с налоговыми органами – от расчета налогов до их уплаты. Знания и умения, необходимые для эффективной работы налоговым консультантом, Слушатели приобретут в процессе обучения на этом курсе.

Порядок взаимодействия с Клиентом при консультациях:

| Шаг 1 | Согласовывается вид взаимодействия с Клиентом, тариф обслуживания |

| Шаг 2 | Заключается договор |

| Шаг 3 | Осуществляется предоплата 100% |

| Шаг 4 | Клиент направляет вопрос / список имеющихся вопросов нашему специалисту |

| Шаг 5 | Специалист проводит консультацию в зависимости от выбранного вида взаимодействия |

| Шаг 6 | Подписывается акт сдачи-приемки |

Как мы помогаем нашим клиентам избежать ответственности путем исправления учетных ошибок и восстановления учета:

Как мы ведем бухгалтерский и налоговый учет для наших клиентов:

Возмещение НДС

Налоговое планирование

Налоговый аудит

Сопровождение налоговой проверки